利率下调会带来什么影响,调整利率需要考虑哪些因素?

利率下调是指利率向下调整,比如今天利率5%,调整后明天利率4%。这个过程叫做利率下调,相反,如果明天的利率调整后是6%,那么这个过程就叫做利率上调。利率下调意味着什么?利率下调会带来什么影响?

利率下调意味着什么?

中国人民银行是中国的中央银行,其利率调控主要体现在以下3个方面:

一、根据宏观经济金融形势变化和货币政策需要,通过利率杠杆调整金融机构存贷款利率。

二、通过公开市场操作引导市场利率。

三、根据国际市场利率变化,调整境内小额外币存款利率,保持本外币利率政策协调。

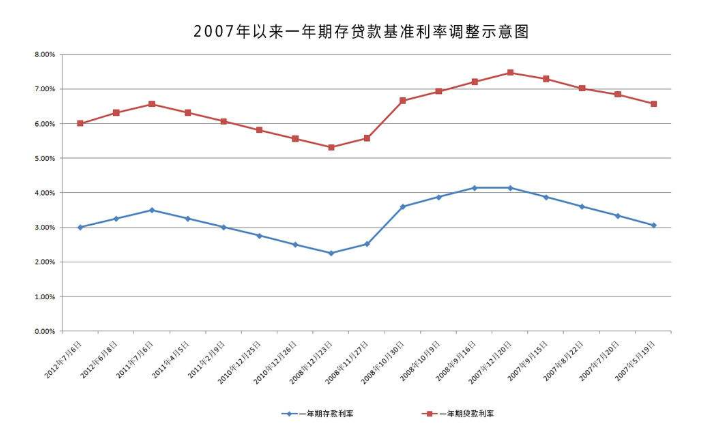

中国人民银行根据货币政策实施的需要,适时调整了利率水平和利率结构,利率调整逐年频繁,利率调控方式更加灵活,调整机制越来越完善,利率作为重要的经济杠杆,在国家宏观调控体系中发挥着重要作用。

利率下调会有什么影响?

1、利率下降对股票的影响

股市对各种信息和市场变化非常敏感,所以利率下调可以直接影响股市价格。

(1)融资成本下降

毫无疑问,利率下降对上市最直接的影响是企业融资成本和财务费用大幅下降,导致企业升级和扩大产能的意愿,从而有效增加上市公司产品的市场份额,有效降低生产的边际成本。

(2)市场销售受阻

这是上市利率下降的负面影响,低利率往往伴随着低通胀和低收入,产品销量增加的本质是收入上升后对产品的需求也会增加,事实上,尽管低利率下融资成本下降,但并不会提高上市公司的销售收入,甚至在一定程度上出现滞销。

2、利率下降对债券的影响

一般情况下,债券价格和利率是负相关的,当利率下降时,债券价格将上涨,迎来将在中长期出现小牛市,这时候高等级、低风险的债券会比股票更受投资者欢迎,因为债券能带来安全稳定的现金流。

利率下降的本质是刺激投资和经济复苏,但在实际过程中,利率下降对上市公司来说有利有弊,需要把握融资成本低的特点,进行长期规划,对于债券投资,债券市场可能迎来慢牛市。

调整利率要考虑哪些因素?

第一,是整体价格水平

这是维护存款人利益的重要依据,如果利率高于同期物价上涨率,可以保证储户实际利息收入为正,相反,如果利率低于物价上涨的速度,储户的实际利息收入就会变成负数,所以,看利率水平,不仅要看名义利率水平,还要看是正利率还是负利率。

第二,是利息负担

长期以来,国有大中型企业的生产和发展的资金,大多依赖于银行的贷款,利率水平的变化对企业的成本和利润有着直接而重要的影响,因此,利率水平的确定必须考虑企业的承受能力,例如,从1996年到1999年,中国人民银行先后七次下调存贷款利率,大大降低了企业贷款利息支出,据不完全统计,企业累计利息支出减少2600多亿元

第三是利益

利率调整对财政收支的影响主要是通过影响企业和银行缴纳的财政税收的增减而间接产生的,因此,在调整利率水平时,必须综合考虑国家财政收支,银行是在经营货币资金的特殊企业,存贷款利差是银行的主要收入来源,要确定利率水平,必须保持适当的存贷款利差,以保证银行的正常运行。

第四是供需情况

利率政策要服从国家经济政策的大局,反映不同时期国家政策的要求,和其他商品的价格一样,利率的确定也要考虑受资金供求规律制约的社会资金的供求状况

此外,期限、风险等其他因素也是确定利率水平的重要依据。一般来说,期限越长,利率越高,风险越大,利率越高,相反,利率越低,随着中国经济开放程度的提高,国际金融市场利率的变化将对中国利率水平产生更大的影响,在研究国内利率问题时,也要参考国际利率水平。

标签: